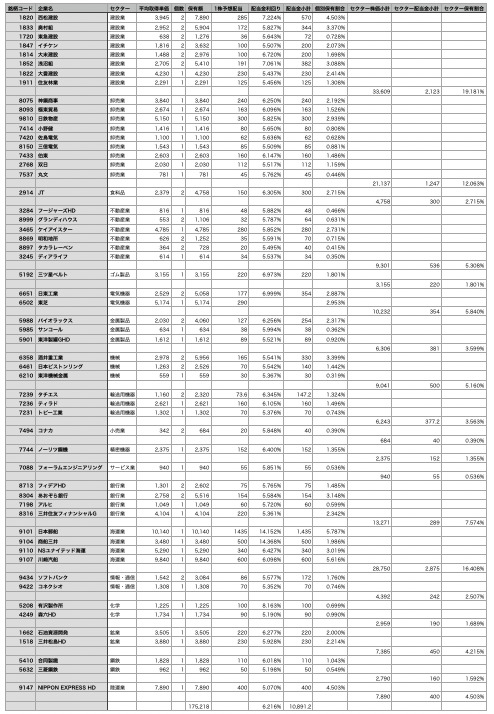

先日個別株の購入を開始してから、管理する為にスプレッドシートを作成しました。

結果、一覧で見やすくなりました。その後8月分の買い足しを行い、管理・更新しやすいように自分なりにシートを更新してみました。

ただし、見やすくなっただけで、リスクが軽減されたわけではありません。

方針として

①配当金重視

②キャピタルゲインはあまり気にしない

③分散することでリスク分散を図る

を考えています。

①配当金重視は私はキャッシュフローの拡大を目的としています。

今勤めている会社からいつでも脱出できる体制を作っていきたいと考えていますので、資産の拡大よりも国内個別株には配当金を期待して銘柄選定をしています。

②キャピタルゲインをあまり気にしない事については、①の考えから株価の上下についてはあまり気にしないようにと考えています。とはいえ上がれば嬉しいかと考える一方、配当金利回りを考えると株価の増加は歓迎できるのか?しかし株価が下がる要因で経営悪化が原因だとしたら減配に繋がるのかと考えると株価の上下に関して考え方が定まっておらず、良くない点だと思います。

③減配リスクや損切りリスクを考えて、対策として銘柄・セクターの分散を意識しています。

具体的には各セクターの保有割合は20%以下に、個別銘柄の保有割合は5%以下に組んでいく方針です。

こんな感じで見切り発車的に始めてしまったので、自覚している懸念点として

①銘柄分析が出来ていない

②分散しすぎていて効率が良くない

③自分の中で損切りルールを決められていない

があります。

①銘柄分析が出来ていないのは相当良くないと思っています。だからこその配当金ランキングに完全頼みなのですが、せめて配当性向等くらいは見ていくべきなのかと考えています。

配当金が高い企業には何かしらの理由があって然るべきかと。

②リスク分散対策として銘柄を散らせていますが、入金力が心許ない現状でどこまで分散させるべきなのか見えていません。

こればかりは試行錯誤しながら自分なりのバランスを探していくしかないのかなと思っていますが、その間に入金力を高められるよう、努力していこうと考えています。

③今後株価の暴落・減配が起こったときにどう対処するのか、方針が定められていません。

価格の下落程度であればホールドしなければと思いますが、減配はキャッシュフロー拡大の方針に反していますので対応が必要なのかと思います。減配前に撤退するなら株価や会社の経営状況から察知出来ればと考えていますが、それが出来るなら株は苦労しないのかな…。私の場合は実際に一発食らってみないと決められない事かもしれません。

こんな感じでしばらくやってみようと思います。良い経験も悪い経験もやってみないことには味わえないはず。致命傷を負わないようにだけ気をつけていきます。

コメント